di Fabio Picciolini, esperto consumerista

Tornare sullo stesso argomento pochi giorni dopo l’ultima “Opinione” può essere noioso, ma il problema mutui immobiliari vede alcune novità e possibili proposte, per cui è un rischio da percorrere.

I fatti: 1) L’ABI, d’accordo col governo, ha emanato una circolare alle associate chiedendo di aiutare le famiglie in difficoltà a pagare il mutuo per l’acquisto della prima casa. L’aiuto si può estrinsecare nei tre modi noti: surroga; rinegoziazione ex legge di bilancio 2023 con passaggio da tasso variabile a fisso; e Fondo di sospensione mutui prima casa (cd. Gasparrini).

2) Secondo le ultime statistiche disponibili, i mutui ammontano a 425 miliardi di euro di cui oltre un terzo (37%) a tasso variabile: le azioni da attuare riguardano dunque questa parte di mutuatari, circa un milione di famiglie, che in parte non ha problemi di pagamento e in parte ha già provveduto a modificare le condizioni del proprio contratto.

3) Per i mancati pagamenti oltre 90 giorni, e per un costo della ristrutturazione superiore all’1% del costo iniziale, il sistema bancario deve rispettare le norme EBA.

Le possibili soluzioni: 1) Il governo potrebbe alzare a 45.000 euro il tetto ISEE e l’importo del mutuo a 300.000 per accedere alla rinegoziazione ex n. 197/22.

2) Le banche potrebbero aiutare motu proprio i clienti che volessero modificare le condizioni contrattuali.

3) Rimborsare anticipatamente il proprio mutuo.

È facile sostenere che sono misure prese in ritardo: la BCE ha iniziato ad aumentare il tasso di riferimento un anno fa (27 luglio 2022); l’inflazione ora in calo, anche se meno di quanto sperato, ha superato il 12%. Quanto sin qui previsto è stato quindi un sostanziale fallimento, le misure adottate parziali, in larga parte incomplete, in ogni caso onerose per i mutuatari; e soprattutto non si sono ricercate soluzioni alternative.

Si è già spiegato perché: si applicano a una parte dei mutuatari (in bonis) e non a tutti anche se tassi e inflazione hanno colpito soprattutto quelli in ritardo nel pagamento delle rate, magari incolpevolmente; la surroga fa ripagare dall’inizio gli interessi prevedendo l’accensione di un nuovo mutuo; la rinegoziazione fa durare di più il mutuo, per cui dovranno essere corrisposti più interessi; il Fondo Gasparrini nasce già con limiti di intervento, primo fra tutti l’accesso in caso di perdita posto di lavoro (sebbene lo Stato paghi il 50% degli interessi nel periodo di sospensione).

Stando alla situazione attuale servirebbe uno “sforzo di fantasia” visto: l’ulteriore aumento dei tassi BCE, probabilmente anche a settembre; la già avviata ripresa dei no performing loan; e l’inflazione che, per quanto in via di rallentamento, solo a fine anno potrebbe scendere tra il 3 e il 4%.

Una delle proposte in corso prevede di aumentare i termini per la rinegoziazione obbligatoria dei mutui. Bene. Serve una legge o basta un decreto del MEF per aumentare quei termini? Si decida e si provveda subito, non a settembre.

Le banche daranno assistenza ai loro clienti dando informazioni sul proprio sito, come farà anche l’ABI. Non è sufficiente. Devono farsi parte dirigente e chiamare la propria clientela per informarla di quanto è possibile fare anche in prospettiva futura, sapendo che sperare nel ritorno a tassi zero è solo una pia illusione. Non è una cosa tanto difficile: basta una mail, una telefonata per coinvolgere la rete distributiva esterna verso tutti i clienti con un mutuo a tasso variabile ancora alle condizioni originarie.

Durante il Covid. il Fondo di sospensione ha visto l’ampliamento delle causali di accesso: non siamo più in una pandemia sanitaria ma molte famiglie sono in pandemia economica, allora perché non ampliare di nuovo la misura? Anche senza intervento di sostegno dello Stato sugli interessi. La sola sospensione, per molte famiglie, sarebbe già un passo avanti.

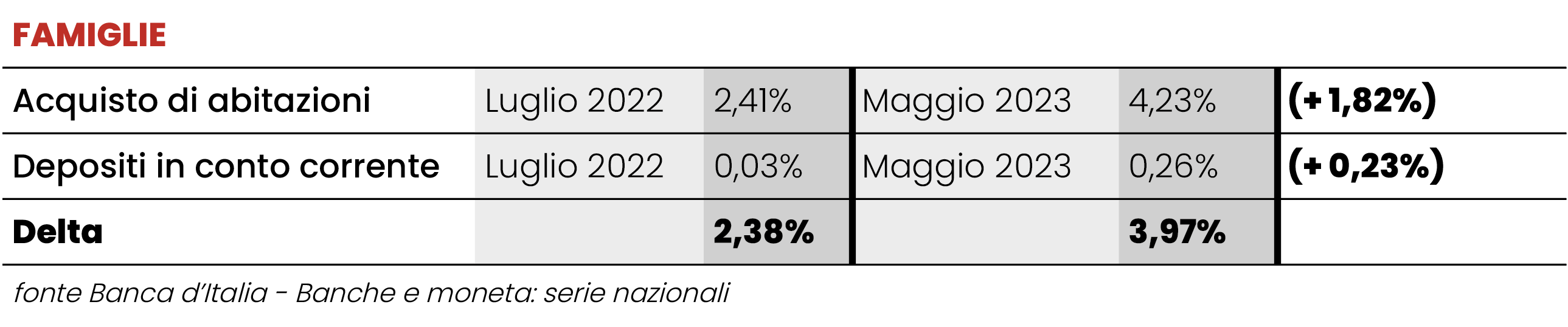

Visti gli inviti di BCE, esecutivo e Bankitalia ad alzare l’interesse sui conti correnti, un’azione rapida di revisione dei tassi avrebbe un significato positivo, anche alla luce dell’ampiamento della forbice tra quelli attivi e passivi. Si tratterebbe di pochi spiccioli, ma chi affoga sarebbe contento anche se gli lanciassero uno pneumatico.

Almeno un istituto s’è fatto carico degli aumenti delle rate, intervenendo sul mantenimento dei costi a livello sostenibile per 9 mesi. Banca Etica sarà anche una realtà particolarmente attenta agli aspetti sociali, ma perché altre banche non possono seguirla, visti gli utili dell’ultimo anno e quelli già calcolati per il primo trimestre 2023? Ad esempio, si potrebbe pensare alla riduzione dello spread, magari ancorandolo a dei parametri: un aumento della rata superiore a un cap, una riduzione fissa, un durata massima, il numero di rate, il rientro del costo della rata entro un determinato limite.

Almeno un istituto s’è fatto carico degli aumenti delle rate, intervenendo sul mantenimento dei costi a livello sostenibile per 9 mesi. Banca Etica sarà anche una realtà particolarmente attenta agli aspetti sociali, ma perché altre banche non possono seguirla, visti gli utili dell’ultimo anno e quelli già calcolati per il primo trimestre 2023? Ad esempio, si potrebbe pensare alla riduzione dello spread, magari ancorandolo a dei parametri: un aumento della rata superiore a un cap, una riduzione fissa, un durata massima, il numero di rate, il rientro del costo della rata entro un determinato limite.

Per i mutuatari non in regola con i pagamenti, che non possono accedere alle misure di sostegno, perché non intervenire sulla riduzione (anche temporanea) degli interessi di mora o ricorrere con maggiore flessibilità a misure coattive? In fondo la stessa Commissione Ue sta introducendo in una proposta di direttiva la necessità, per non dire l’obbligo, di dare assistenza alla clientela in difficoltà.

A più lungo termine, sapendo che le crisi hanno una loro ricorrenza, sarà necessario sviluppare altre tipologie di finanziamenti legati alla casa: dal leasing residenziale al mutuo assicurativo, noto in altri Paesi europei. Anzi, potrebbe essere avviata una campagna per lo sviluppo di tali coperture: avrebbe un costo ma sarebbe utile per mutuatari in difficoltà, banche mutuanti e compagnie di assicurazione. Tralasciamo le questioni sulle case diverse dalla prima e su rimborso anticipato anche se, prima o poi, sarebbe utile approfondirle valutando vantaggi e svantaggi.

Ci sono tante controindicazioni per tutto ciò che è stato proposto – dalle regole di Basilea alla concorrenza degli intermediari non bancari, che possono ridurre gli spazi per gli operatori tradizionali – ma l’alternativa è creare nuove masse di crediti in sofferenza e ridurre il credito, perché ci sarà sempre meno domanda e più rischiosa. Sono scelte, la peggiore sarebbe non tentare nulla.

Mutui, Inadeguatezza delle Soluzioni e Importanza del Consulente