di Giuseppe Gaetano, editor in chief

Telecamere di PLTV.it al Milano LUISS Hub, venerdì 22 novembre, per la giornata conclusiva della 5° edizione dell’Italian Insurtech Summit: sul palco oltre 350 aziende e 150 speaker – non solo dal mondo strettamente assicurativo – con oltre 1.600 persone in loco e più di 86.000 utenti collegati in streaming, tra cui tanti giovani.

Talk, workshop e speech si sono susseguiti in un’intensa due giorni di lavori, ricchissima di contenuti e conclusa con gli Awards 2024 alle startup distintesi in 15 diverse categorie. L’appuntamento rappresenta il punto di fine anno per l’intero ecosistema, e l’occasione per rilanciare i “buoni propositi” per l’anno venturo in tema di tecnologia e digitalizzazione. In particolare riguardo le promesse dell’IA, che continua a intercettare la stragrande maggioranza delle risorse stanziate.

Con circa 250 milioni di euro investiti nel terzo trimestre 2024 e altri 700 attesi al 30 novembre, l’insurtech italiano si prepara a superare il miliardo nel 2024, di cui 50 mln destinati esclusivamente all’Intelligenza artificiale (che potrebbero arrivare a 90 nel 2025): il 73% arriva dalle compagnie, il 12% dalle banche, il 5% dai broker, il 2% dalle startup e l’8% dal comparto non assicurativo (cresciuto dell’80% rispetto al 2023). Come già emerso in tutti gli eventi IIA del 2024 – di cui PLTV.it è stata media partner – il settore si sta caratterizzando per la sempre maggior collaborazione tra startup e compagnie, con queste ultime che hanno iniziato a internalizzare soluzioni innovative: nel 2023 hanno siglato 45 partnership (+80% a/a) e investito 44,8 mln in progetti interni (+89%). Un trend che può solo aumentare in futuro.

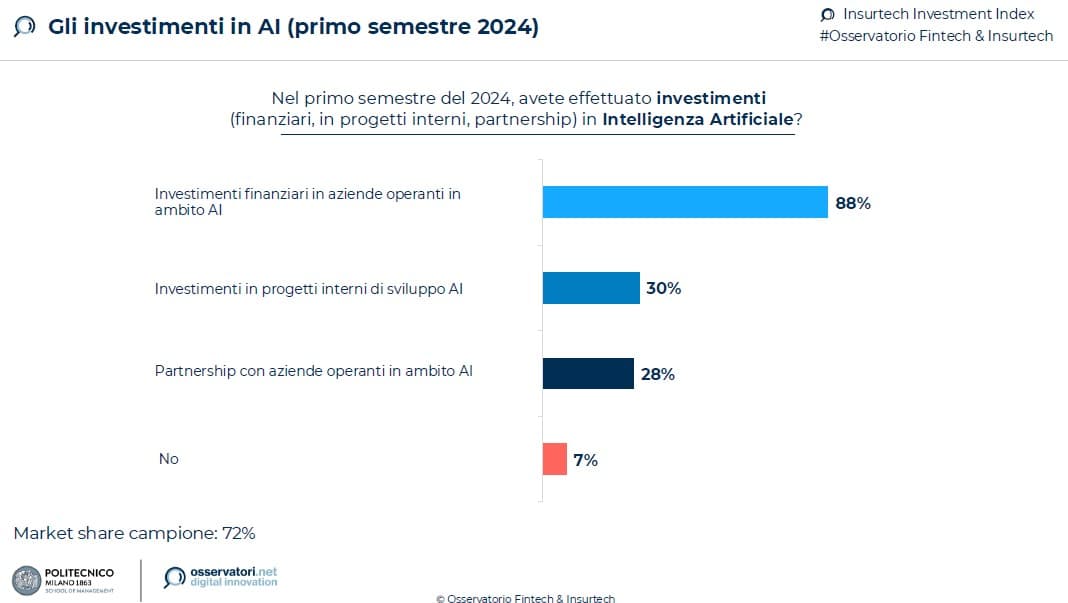

In particolare, sono stati illustrati al pubblico i dati dell’Osservatorio Fintech & Insurtech del Polimi aggiornati ai primi 6 mesi del 2024, sullo stato di avanzamento degli investimenti e il grado di innovazione del settore (tabella). “L’Insurtech ha superato la fase esplorativa e anche nel primo semestre abbiamo assistito a un consolidamento dell’ecosistema – dice Filippo Maria Renga, direttore dell’Osservatorio –. L’industry ha colto l’importanza di offrire soluzioni innovative ai consumatori, per allargare il proprio mercato e al contempo rendere i processi più efficaci: la nuova sfida per gli operatori è acquisire competenze e risorse tecnologiche per integrare questa tecnologia, che sarà un fattore competitivo nei prossimi decenni”.

I player stanno concentrando le applicazioni AI soprattutto sul back-office (88%), nelle attività operative volte a migliorare flessibilità e capacità di adattamento alle esigenze del mercato. Seguono gestione dei sinistri (71%), per velocizzare le risposte alla clientela; customer management e amministrazione contratti (52%), con procedure sempre più automatizzate e personalizzate; sottoscrizione polizze e gestione del rischio (50%), grazie agli algoritmi predittivi.

Per quanto attiene agli strumenti più adottati, primeggiano: assistenti virtuali e chatbot (78%), per ottimizzare l’assistenza clienti; Generative AI (76%), nella creazione di contenuti dinamici; machine learning e predictive analytics (73%) a supporto dell’analisi dati per prevenire i rischi; robot process automation (45%) e computer vision (29%), per gestire documentazione e autenticazione visiva. Infine, secondo l’indagine, nonostante l’ampia adozione di soluzioni di AI, le aziende affrontano ancora diverse Tra le sfide: difficoltà nell’integrazione con infrastrutture esistenti (62%) e preoccupazioni su privacy (57%), etica (52%) e di compliance (48%).

Altre survey sono state presentate al pubblico: secondo “Underwriting (Re)Generation” di EY, nei primi 6mesi del 2024 l’83% degli intervistati vede un impatto significativo o rivoluzionario dell’IA nella sottoscrizione ma il 54% ha incontrato difficoltà nel reclutare risorse specializzate; mentre “Regolamentazione e Innovazione: linee guida per l’utilizzo dell’AI nell’industria assicurativa” dell’avvocato Daniela Runggaldier, ha affrontato inoltre le implicazioni normative ed etiche per garantire un’adozione sicura e conforme delle nuove tecnologie, proteggendo i diritti dei consumatori.

Per “Il Consumatore assicurativo nell’Era digitale” di Join Business Management Consulting, quest’anno gli acquirenti di polizze digitali hanno toccato il 60% (di cui il 36% via smartphone) dal 47% del 2022, col 55% pronto a utilizzare assistenti AI per accendere prodotti e il 48% per denunciare sinistri. La preferenza per le polizze digital è motivata soprattutto da convenienza economica, semplicità di acquisto ma anche l’autonomia gestionale gioca la sua parte, con l’85% del campione che predilige il self-service, supportato da un operatore solo in caso di bisogno. La figura dell’operatore fisico resta comunque fondamentale per fornire rassicurazione.

Il ramo Motor continua a guidare il business ma è il Non Motor, trainato dalla protezione casa, a mostrare i tassi di crescita più significativi. Cresce l’interesse per il segmento salute e servizi extra-assicurativi come l’assistenza sanitaria a domicilio (56%) e i teleconsulti medici (48%). “Per soddisfare le aspettative dei consumatori sempre più evoluti – afferma Pietro Angelini, partner di Join Business – sarà prioritario attivare progettualità mirate ad un loro efficace innestare le nuove frontiere tecnologiche nei processi aziendali, bilanciando attentamente automazione e contatto umano”.

“Con un consumatore sempre più evoluto, che predilige operare in autonomia e con una maggiore propensione verso le polizze digitali, il mondo assicurativo dovrà investire sempre più in tecnologie e piattaforme in grado di offre all’utente finale semplicità praticità nell’acquisto – commenta Simone Ranucci Brandimarte, presidente e cofondatore di IIA e Yolo. “L’IA generativa semplificherà al cittadino la scelta di una polizza, aiutando ad eliminare quel preconcetto che il mondo assicurativo sia complesso – dice il presidente IIA Simone Ranucci Brandimarte -. Una cosa che non sempre il mercato è stato in grado di fare e che motiva il fatto che l’Italia sia uno dei Paesi meno assicurati al mondo“, e dunque con più chance di crescita. “Dopo anni di sperimentazione stiamo entrando in una fase più matura del settore insurtech, entro il 2030 il 55% delle polizze emesse vedrà almeno una componente IA – conclude Brandimarte -. Questo comporterà un aumento degli investimenti non solo tecnologici ma che anche per creare nuove competenze: trovare finanziamenti resta però fondamentale, se non vogliamo restare indietro”; anche perché, nel frattempo, il comparto è interessato “dall’ingresso di nuovi operatori nel mercato, come utility e retailer, pronti a cogliere le opportunità del mercato della distribuzione“.

Ai nostri microfoni anche i point of view di: Ivan Pivirotto, general manager Wopta Assicurazioni; Fabio Carsenzuola, Ceo Mediterranean & Latam Region Europ Assistance; Renzo Avesani, presidente di Leithà Srl; ed Eleonora Del Vento, Ceo e founder viteSicure.